Thuế thu nhập cá nhân ở Canada là một phần quan trọng của hệ thống tài chính quốc gia, giúp chính phủ duy trì các dịch vụ công cộng và đầu tư vào cơ sở hạ tầng. Việc hiểu rõ về các quy định thuế ở Canada không chỉ giúp bạn tuân thủ pháp luật mà còn tối ưu hóa được các khoản thu nhập của mình.

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (Personal Income Tax) là một loại thuế mà công dân Canada phải nộp dựa trên tổng thu nhập họ nhận được trong năm tài chính. Mỗi khi bạn nhận được lương, một phần thuế sẽ được khấu trừ tự động từ lương suốt cả năm. Đôi khi, bạn có thể phải nộp thêm thuế bằng cách trả tiền một lần hoặc theo nhiều đợt.

Hàng năm, việc nộp thuế thu nhập và khai báo lợi ích là bắt buộc để thông báo cho chính phủ về thu nhập của bạn. Điều này giúp chính phủ xác định số tiền thuế bạn phải trả dựa trên tổng thu nhập đã khai báo. Việc kê khai thuế ở Canada không chỉ là trách nhiệm mà còn mang lại lợi ích cho người nộp thuế. Ngay cả khi không có thu nhập, việc kê khai thuế vẫn giúp bạn đủ điều kiện nhận các phúc lợi và tín dụng thuế.

Người nước ngoài có phải đóng thuế thu nhập cá nhân tại Canada không?

Tại Canada, hệ thống thuế được thực hiện theo hình thức tự đánh giá. Điều này có nghĩa là mỗi cá nhân tự xác định trách nhiệm thuế thu nhập của mình và nộp các giấy tờ cần thiết theo quy định. Thuế thu nhập cá nhân tại Canada được khai báo riêng lẻ, không cho phép khai chung giữa vợ và chồng.

Người nước ngoài cư trú tại Canada cũng phải tuân thủ các quy định về thuế thu nhập cá nhân giống như công dân Canada. Điều này bao gồm việc nộp thuế liên bang và thuế tỉnh bang theo mức thuế và khung thuế tương ứng.

Canada đã ký kết các hiệp định tránh đánh thuế hai lần với nhiều quốc gia. Những hiệp định này giúp người nước ngoài có thể giảm bớt thuế khấu lưu hoặc thuế thu nhập thụ động, đảm bảo không phải nộp thuế hai lần cho cùng một nguồn thu nhập.

Các tỉnh bang (trừ Quebec) sử dụng mức thu nhập chịu thuế được xác định cho mục đích thuế liên bang, nhưng áp dụng thuế suất và khung thuế riêng. Ngoài ra, mỗi tỉnh còn có các khoản tín dụng thuế, bao gồm cả tín dụng thuế hoàn lại và không hoàn lại. Người nộp thuế tại Canada phải tính thuế liên bang và thuế tỉnh bang của họ trên cùng một tờ khai thuế.

Người không cư trú tại Canada phải chịu các mức thuế liên bang và thuế tỉnh bang tương tự như người cư trú. Điều này đảm bảo rằng tất cả các cá nhân, dù là người nước ngoài hay công dân Canada, đều tuân thủ hệ thống thuế công bằng và minh bạch.

Thời hạn đóng thuế thu nhập cá nhân ở Canada khi nào?

Đóng thuế thu nhập cá nhân là nghĩa vụ của mọi người dân Canada, bao gồm cả du học sinh và người đi làm. Để đảm bảo tuân thủ quy định, bạn cần nộp bản kê khai thu nhập nhằm đánh giá mức thuế phải đóng.

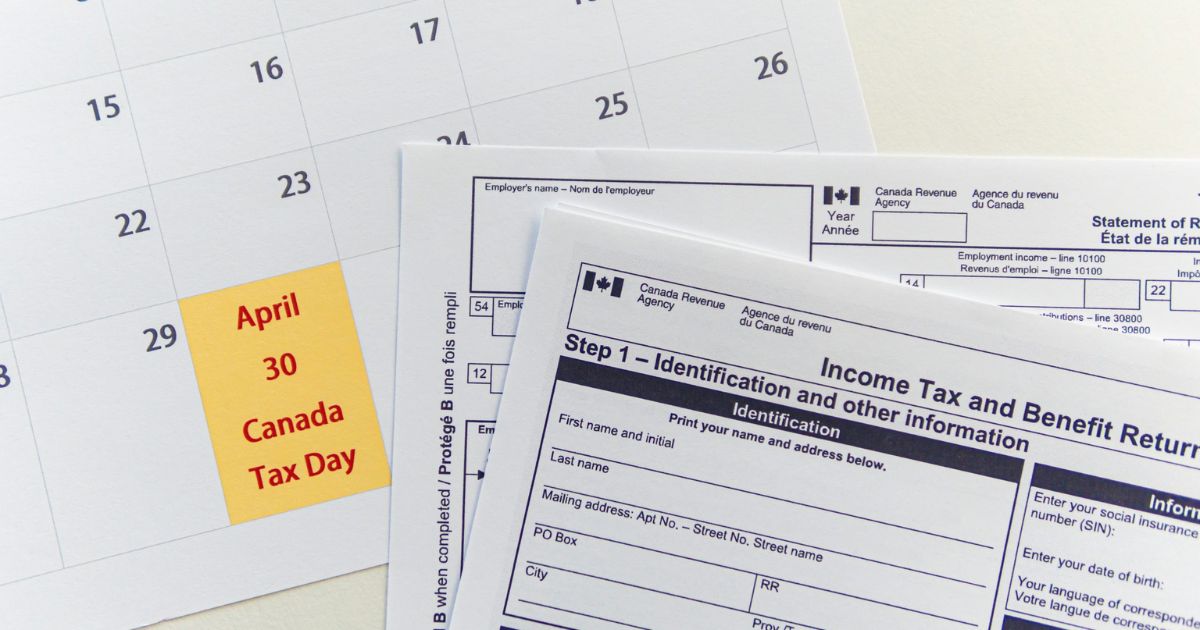

Hàng năm, hạn chót nộp hồ sơ khai thuế thu nhập cá nhân ở Canada cho năm trước là từ ngày 18/02 đến 30/04. Đối với những người tự kinh doanh, thời hạn này được kéo dài đến ngày 15/06. Tuy nhiên, nếu còn nợ thuế, bạn vẫn phải thanh toán đầy đủ số tiền thuế còn thiếu trước ngày 30/04.

Để giảm bớt áp lực tài chính, bạn có thể lựa chọn nộp thuế thành từng đợt vào các ngày 15/3, 15/6, 15/9 và 15/12. Phương pháp này giúp bạn không phải trả toàn bộ số thuế vào cuối tháng 4.

Nếu không nộp thuế đúng hạn, bạn sẽ bị phạt 5% trên số thuế còn nợ, cùng với lãi suất 1% mỗi tháng. Vì vậy, việc tuân thủ thời hạn đóng thuế là rất quan trọng để tránh những khoản phí không đáng có.

Đối tượng nào cần phải nộp hồ sơ khai thuế?

Việc nộp hồ sơ khai thuế thu nhập cá nhân ở Canada là bắt buộc đối với một số đối tượng cụ thể:

- Cá nhân tự kinh doanh.

- Cá nhân đi làm và đóng thuế.

- Cá nhân muốn hoàn thuế.

- Cá nhân nhận yêu cầu khai thuế từ CRA.

Những đối tượng trên cần tuân thủ quy định nộp hồ sơ khai thuế để thực hiện nghĩa vụ và quyền lợi của công dân khi sống và làm việc tại Canada.

Các khoản thuế và mức thuế cần đóng tại Canada

Canada áp dụng hệ thống thuế thu nhập cá nhân bao gồm hai phần chính: thuế liên bang và thuế tỉnh bang. Dưới đây là thông tin chi tiết về các khoản thuế này và mức thuế bạn cần phải đóng:

Thuế liên bang

Thuế liên bang được áp dụng trên toàn quốc và được điều chỉnh dựa trên tình hình kinh tế và lạm phát. Dưới đây là mức thuế thu nhập liên bang năm 2019:

- 15% cho thu nhập từ $0 đến $47,630

- 20.50% cho thu nhập từ $47,630 đến $95,259

- 26% cho thu nhập từ $95,259 đến $147,667

- 29% cho thu nhập từ $147,667 đến $210,371

- 33% cho thu nhập trên $210,371

Thuế tỉnh bang

Mỗi tỉnh bang tại Canada đều có mức thuế thu nhập riêng. Sau khi nộp thuế, chính quyền liên bang sẽ thu gộp và phân chia lại cho từng tỉnh bang. Tuy nhiên, tỉnh Quebec có quy định riêng và tự thu thuế mà không thông qua liên bang.

Những khoản thu nhập cá nhân cần phải đóng thuế

Khi định cư tại Canada, bạn cần nắm rõ những khoản thu nhập cá nhân phải kê khai và đóng thuế để tuân thủ pháp luật và tránh rủi ro pháp lý. Dưới đây là các khoản thu nhập bạn cần chú ý:

- Tiền lương

- Tiền lãi ngân hàng

- Tiền cổ tức cổ phần

- Tiền thưởng và hoa hồng

- Tiền lãi đầu tư

- Thu nhập từ kinh doanh

Pháp luật Canada xử phạt nghiêm khắc những trường hợp trốn thuế. Do đó, khi có ý định định cư tại đây, bạn cần tìm hiểu kỹ các quy định thuế để không bị nhầm lẫn.

Những khoản phí nào được trừ vào tổng thu nhập?

Mỗi cá nhân tại Canada có thể giảm số tiền thuế phải nộp sau khi đã trừ đi những khoản chi phí được khấu trừ theo quy định pháp luật. Dưới đây là các khoản chi phí được giảm trừ:

- Chi phí y tế

- Đóng quỹ lương hưu

- Giảm trừ cơ bản

- Chăm sóc con cái

- Chi phí làm việc

Sau khi liệt kê đầy đủ các khoản thu nhập trong năm, bạn cần bắt đầu trừ bớt các khoản giảm trừ này để tính ra số tiền thuế chính xác phải nộp.

Cách khai thuế thu nhập cá nhân ở Canada

Khai thuế thu nhập cá nhân tại Canada không hề phức tạp nếu bạn tuân theo các bước hướng dẫn cụ thể. Dưới đây là các bước chi tiết để hoàn thành việc này một cách hiệu quả:

Bước 1: Thu thập tài liệu hỗ trợ khai thuế

Trước hết, bạn cần thu thập tất cả các phiếu thông tin thuế từ chủ lao động của mình, thường được cung cấp trước cuối tháng 2 mỗi năm. Các tài liệu này sẽ chứng minh thu nhập của bạn trong năm tài chính.

Bước 2: Chọn phần mềm khai thuế

Chọn một phần mềm khai thuế được chứng nhận để điền tờ khai thuế thu nhập. Sau khi hoàn thành, bạn sẽ nhận được một tệp tax để tải lên trang web NETFILE của CRA.

Bước 3: Cập nhật thông tin cá nhân

Thông báo cho CRA về bất kỳ thay đổi quan trọng nào trong thông tin cá nhân của bạn, chẳng hạn như địa chỉ, tình trạng hôn nhân hoặc số tài khoản ngân hàng.

Bước 4: Báo cáo thu nhập

Bạn phải báo cáo tất cả các khoản thu nhập nhận được trong năm tài chính, cả trong và ngoài Canada. Điều này đảm bảo rằng tất cả nguồn thu nhập đều được khai báo chính xác.

Bước 5: Tìm hiểu về các khoản khấu trừ và tín dụng thuế

Kiểm tra xem bạn có đủ điều kiện để yêu cầu các khoản khấu trừ và tín dụng thuế hay không. Những khoản này sẽ giúp giảm số thuế bạn phải nộp.

Bước 6: Gửi tờ khai thuế

Sau khi hoàn tất việc điền tờ khai thuế, bạn có thể gửi tờ khai trực tuyến thông qua NETFILE hoặc qua đường bưu điện đến CRA.

Bước 7: Lưu trữ tài liệu

Giữ lại tất cả tài liệu thuế trong ít nhất 6 năm để đáp ứng yêu cầu của CRA nếu cần.

Lưu ý: Nếu đây là lần đầu bạn khai thuế, bạn cần nộp bản giấy bằng cách lấy biểu mẫu T1 tại bất kỳ bưu điện nào ở Canada và gửi đến địa chỉ của CRA phù hợp với nơi cư trú của bạn.

Thuế thu nhập cá nhân ở Việt Nam và Canada khác nhau không?

Thuế thu nhập cá nhân là một trong những khoản thuế quan trọng mà người lao động phải tuân theo. Tuy nhiên, hệ thống thuế tại mỗi quốc gia lại có những quy định và mức thuế suất khác nhau. Vậy thuế thu nhập cá nhân ở Việt Nam và Canada có khác biệt gì?

- Mức thuế suất cao nhất: Tại Canada, thuế suất cao nhất là 33%, tuy nhiên, người dân còn phải tuân theo quy định riêng của từng tỉnh bang, điều này có thể làm thay đổi mức thuế tổng cộng mà họ phải đóng. Trong khi đó, tại Việt Nam, thuế suất cao nhất là 35% và không cần đóng thêm bất kỳ khoản nào khác.

- Số khoản chịu thuế: Canada áp dụng thuế thu nhập cá nhân trên 6 khoản chịu thuế. Ngược lại, Việt Nam có tới 10 khoản chịu thuế, điều này có thể làm tăng số lượng các khoản mà người nộp thuế cần quan tâm.

- Chính sách giảm trừ thu nhập: Một điểm khác biệt đáng chú ý là chính sách giảm trừ thu nhập. Ở Việt Nam, các khoản chi cho từ thiện, nhân đạo hay khuyến học đều được tính vào giảm trừ thu nhập chịu thuế, giúp người dân giảm bớt gánh nặng thuế. Tuy nhiên, tại Canada, không có các khoản giảm trừ này, người nộp thuế không thể giảm thu nhập chịu thuế thông qua các khoản chi từ thiện hay khuyến học.

Kết luận

Hiểu rõ về hệ thống thuế thu nhập cá nhân ở Canada không chỉ giúp bạn tuân thủ đúng pháp luật mà còn có thể tối ưu hóa tài chính cá nhân. Hy vọng bài viết này đã cung cấp cho bạn những thông tin cơ bản và hữu ích về thuế thu nhập cá nhân tại Canada.